“การวางแผนภาษี” เป็นเรื่องสำคัญที่มนุษย์เงินเดือนรวมถึงผู้ที่มีรายได้ทุกคนควรทำ เพราะนอกจากจะช่วยให้เราเสียภาษีได้อย่างถูกต้องครบถ้วนแล้ว ยังทำให้เราใช้สิทธิประโยชน์ทางภาษีต่าง ๆ ได้อย่างคุ้มค่าอีกด้วย

แต่เงินเดือนเท่าไรถึงเสียภาษี แล้วต้องซื้อกองทุนลดหย่อนภาษีเท่าไรถึงจะประหยัดภาษีได้คุ้มที่สุด? ใครที่กำลังสงสัยในเรื่องนี้อยู่ บทความนี้มีคำตอบ!

ประหยัดภาษีให้คุ้มสุด ด้วยกองทุน ttb smartport SSF

การลงทุนในกองทุนประหยัดภาษีอย่างกองทุน SSF นอกจากจะเป็นการสร้างโอกาสรับผลตอบแทนจากการลงทุนในอนาคตแล้ว ผู้ลงทุนยังได้รับสิทธิประโยชน์ทางภาษีไว้ใช้ลดหย่อนภาษีในแต่ละปีอีกด้วย ก่อนจะไปดูวิธีการประหยัดภาษีให้มีเงินเหลือเก็บด้วยกองทุน SSF ขอชวนมาทบทวนเงื่อนไขของกองทุน SSF กันเสียหน่อย ดังนี้

- ซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 10 ปี นับจากวันที่ซื้อ โดยไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี และไม่กำหนดขั้นต่ำของเงินลงทุน

- ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้พึงประเมินที่ต้องเสียภาษี และต้องไม่เกิน 200,000 บาท

- ในกรณีผิดเงื่อนไขจะต้องคืนเงินภาษีที่ได้รับการยกเว้นทั้งหมด พร้อมจ่ายเงินเพิ่มอีก 1.50% ต่อเดือน

ใครอยากประหยัดภาษีให้มีเงินเหลือเก็บ เราขอแนะนำให้ทุกคนได้รู้จักกับกองทุนเปิด “ttb smartport เพื่อการลดหย่อนภาษี” หรือ “ttb smartport SSF” ทั้ง 5 รูปแบบ เลือกความสบายใจได้ตามเป้าหมายและระดับความเสี่ยงที่แต่ละคนยอมรับได้ แถมมีผู้เชี่ยวชาญด้านการลงทุนระดับโลกอย่าง Amundi และ Eastspring คอยดูแลอย่างใกล้ชิด ปรับสัดส่วนการลงทุนให้โดยอัตโนมัติทุกเดือนเพื่อรับโอกาสสร้างผลตอบแทนที่ดีได้ในทุกสภาวะตลาด ทำให้เรื่องการวางแผนการเงินเป็นเรื่องง่ายยิ่งขึ้น

1. tsp1-preserver-SSF

กองทุนเปิด ttb smart port 1 preserver เพื่อการออม (ttb smart port 1 preserver Super Savings Fund) เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 1 preserver (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

แบ่งสัดส่วนการลงทุนเป็นตราสารหนี้ต่างประเทศ 30% และตราสารหนี้ในประเทศ 70% เหมาะกับคนที่สามารถรับความเสี่ยงได้ต่ำ ต้องการควบคุมความเสี่ยงเป็นหลัก

2. tsp2-nurtuner-SSF

กองทุนเปิด ttb smart port 2 nurturer เพื่อการออม (ttb smart port 2 nurturer Super Savings Fund) เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 2 nurturer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

แบ่งสัดส่วนการลงทุนเป็นตราสารหนี้ในประเทศ 35%, ตราสารหนี้ต่างประเทศ 45% และหุ้นต่างประเทศ 20% เหมาะกับคนที่สามารถรับความผันผวนได้ค่อนข้างน้อยและต้องการลงทุนเพื่อเอาชนะเงินเฟ้อ

3. tsp3-balancer-SSF

กองทุนเปิด ttb smart port 3 balancer เพื่อการออม (ttb smart port 3 balancer Super Savings Fund) เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 3 balancer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

แบ่งสัดส่วนการลงทุนเป็นตราสารหนี้ในประเทศ 15%, ตราสารหนี้ต่างประเทศ 35%, หุ้นในประเทศ 10% และหุ้นต่างประเทศ 40% เหมาะกับคนที่ต้องการกระจายเงินลงทุนในสินทรัพย์ที่หลากหลายด้วยระดับความเสี่ยงสายกลาง ไม่เสี่ยงมากหรือน้อยไป และมีเป้าหมายให้เงินทำงานแทนในระยะยาว

4. tsp4-explorer-SSF

กองทุนเปิด ttb smart port 4 explorer เพื่อการออม (ttb smart port 4 explorer Super Savings Fund) เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 4 explorer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

แบ่งสัดส่วนการลงทุนเป็นตราสารหนี้ในประเทศ 10%, ตราสารหนี้ต่างประเทศ 20%, หุ้นในประเทศ 15% และหุ้นต่างประเทศ 55% เหมาะกับคนที่สามารถรับความผันผวนได้ค่อนข้างสูง เพื่อเป้าหมายให้เงินเติบโต และสร้างโอกาสรับผลตอบแทนที่สูงขึ้น

5. tsp5-gogetter-SSF

กองทุนเปิด ttb smart port 5 go-getter เพื่อการออม (ttb smart port 5 go-getter Super Savings Fund) เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 5 go-getter (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

แบ่งสัดส่วนการลงทุนเป็นหุ้นต่างประเทศ 80% และหุ้นในประเทศ 20% เหมาะกับคนที่สามารถรับความผันผวนได้สูงและต้องการสร้างโอกาสทำกำไรจากหุ้นทั่วโลก

จะเห็นได้ว่าแต่ละกองทุนมีจุดเด่นและความเสี่ยงที่แตกต่างกันไป ดังนั้นควรเลือกลงทุนในกองทุนที่เหมาะสมกับความเสี่ยงที่เรารับได้รวมถึงเป้าหมายการลงทุนของเรา ซึ่งตอนนี้สามารถลงทุนในกองทุน ttb smartport SSF แบบ DCA ได้แล้ว เหมาะกับเงื่อนไขของกองทุน SSF ที่เน้นลงทุนในระยะยาว และยังเป็นการสร้างวินัยในการออมได้ด้วย

เงินเดือนเท่านี้ ซื้อกองทุน ttb smartport SSF ช่วยประหยัดภาษีได้เท่าไร?

สำหรับใครที่อยากรู้ว่าหากเราเงินเดือนเท่านี้แล้ว ซื้อกองทุนประหยัดภาษีอย่าง ttb smartport SSF จะช่วยประหยัดภาษีได้เท่าไร วันนี้เราก็มีตัวอย่างมาฝากทุกคนกัน โดยตัวอย่างที่หยิบยกมาในบทความนี้ จะเป็นการนำรายได้เฉพาะเงินเดือนมาคำนวณเท่านั้น ซึ่งจะไม่รวมเงินโบนัส หรือเงินพิเศษอื่น ๆ ที่ได้รับภายในปี จำนวนภาษีที่เสียสูงสุดมาจากเงินได้สุทธิหักค่าใช้จ่าย 50% ไม่เกิน 100,000 บาท และค่าลดหย่อนส่วนตัวอีก 60,000 บาท โดยจำนวนเงินภาษีที่ประหยัดไปได้จะมาจากการลดหย่อนด้วยเงินประกันสังคม 9,000 บาท และลงทุนในกองทุน ttb smartport SSF เท่านั้น

ซื้อกองทุน ttb smartport SSF 10% ของรายได้รวมต่อปี

- เงินเดือน 30,000 บาท (360,000 บาท/ปี): เสียภาษีสูงสุด 2,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 36,000 บาท จะช่วยประหยัดภาษีได้ 1,800 บาท

- เงินเดือน 40,000 บาท (480,000 บาท/ปี): เสียภาษีสูงสุด 9,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 48,000 บาท จะช่วยประหยัดภาษีได้ 2,950 บาท

- เงินเดือน 50,000 บาท (600,000 บาท/ปี): เสียภาษีสูงสุด 21,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 60,000 บาท จะช่วยประหยัดภาษีได้ 6,000 บาท

- เงินเดือน 60,000 บาท (720,000 บาท/ปี): เสียภาษีสูงสุด 36,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 72,000 บาท จะช่วยประหยัดภาษีได้ 9,750 บาท

- เงินเดือน 70,000 บาท (840,000 บาท/ปี): เสียภาษีสูงสุด 54,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 84,000 บาท จะช่วยประหยัดภาษีได้ 12,600 บาท

- เงินเดือน 80,000 บาท (960,000 บาท/ปี): เสียภาษีสูงสุด 75,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 96,000 บาท จะช่วยประหยัดภาษีได้ 16,450 บาท

- เงินเดือน 90,000 บาท (1,080,000 บาท/ปี): เสียภาษีสูงสุด 99,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 108,000 บาท จะช่วยประหยัดภาษีได้ 21,600 บาท

- เงินเดือน 100,000 บาท (1,200,000 บาท/ปี): เสียภาษีสูงสุด 125,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 120,000 บาท จะช่วยประหยัดภาษีได้ 25,550 บาท

ซื้อกองทุน ttb smartport SSF 20% ของรายได้รวมต่อปี

- เงินเดือน 30,000 บาท (360,000 บาท/ปี): เสียภาษีสูงสุด 2,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 72,000 บาท จะช่วยประหยัดภาษีได้ 2,050 บาท

- เงินเดือน 40,000 บาท (480,000 บาท/ปี): เสียภาษีสูงสุด 9,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 96,000 บาท จะช่วยประหยัดภาษีได้ 5,350 บาท

- เงินเดือน 50,000 บาท (600,000 บาท/ปี): เสียภาษีสูงสุด 21,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 120,000 บาท จะช่วยประหยัดภาษีได้ 12,000 บาท

- เงินเดือน 60,000 บาท (720,000 บาท/ปี): เสียภาษีสูงสุด 36,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 144,000 บาท จะช่วยประหยัดภาษีได้ 16,950 บาท

- เงินเดือน 70,000 บาท (840,000 บาท/ปี): เสียภาษีสูงสุด 54,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 168,000 บาท จะช่วยประหยัดภาษีได้ 25,200 บาท

- เงินเดือน 80,000 บาท (960,000 บาท/ปี): เสียภาษีสูงสุด 75,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 192,000 บาท จะช่วยประหยัดภาษีได้ 30,850 บาท

- เงินเดือน 90,000 บาท (1,080,000 บาท/ปี): เสียภาษีสูงสุด 99,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 38,050 บาท

- เงินเดือน 100,000 บาท (1,200,000 บาท/ปี): เสียภาษีสูงสุด 125,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 41,550 บาท

ซื้อกองทุน ttb smartport SSF 30% ของรายได้รวมต่อปี

- เงินเดือน 30,000 บาท (360,000 บาท/ปี): เสียภาษีสูงสุด 2,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 108,000 บาท จะช่วยประหยัดภาษีได้ 2,050 บาท

- เงินเดือน 40,000 บาท (480,000 บาท/ปี): เสียภาษีสูงสุด 9,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 144,000 บาท จะช่วยประหยัดภาษีได้ 7,750 บาท

- เงินเดือน 50,000 บาท (600,000 บาท/ปี): เสียภาษีสูงสุด 21,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 180,000 บาท จะช่วยประหยัดภาษีได้ 15,550 บาท

- เงินเดือน 60,000 บาท (720,000 บาท/ปี): เสียภาษีสูงสุด 36,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 22,550 บาท

- เงินเดือน 70,000 บาท (840,000 บาท/ปี): เสียภาษีสูงสุด 54,500 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 28,550 บาท

- เงินเดือน 80,000 บาท (960,000 บาท/ปี): เสียภาษีสูงสุด 75,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 32,050 บาท

- เงินเดือน 90,000 บาท (1,080,000 บาท/ปี): เสียภาษีสูงสุด 99,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 38,050 บาท

- เงินเดือน 100,000 บาท (1,200,000 บาท/ปี): เสียภาษีสูงสุด 125,000 บาท หากลงทุนกองทุน ttb smartport SSF จำนวน 200,000 บาท จะช่วยประหยัดภาษีได้ 41,550 บาท

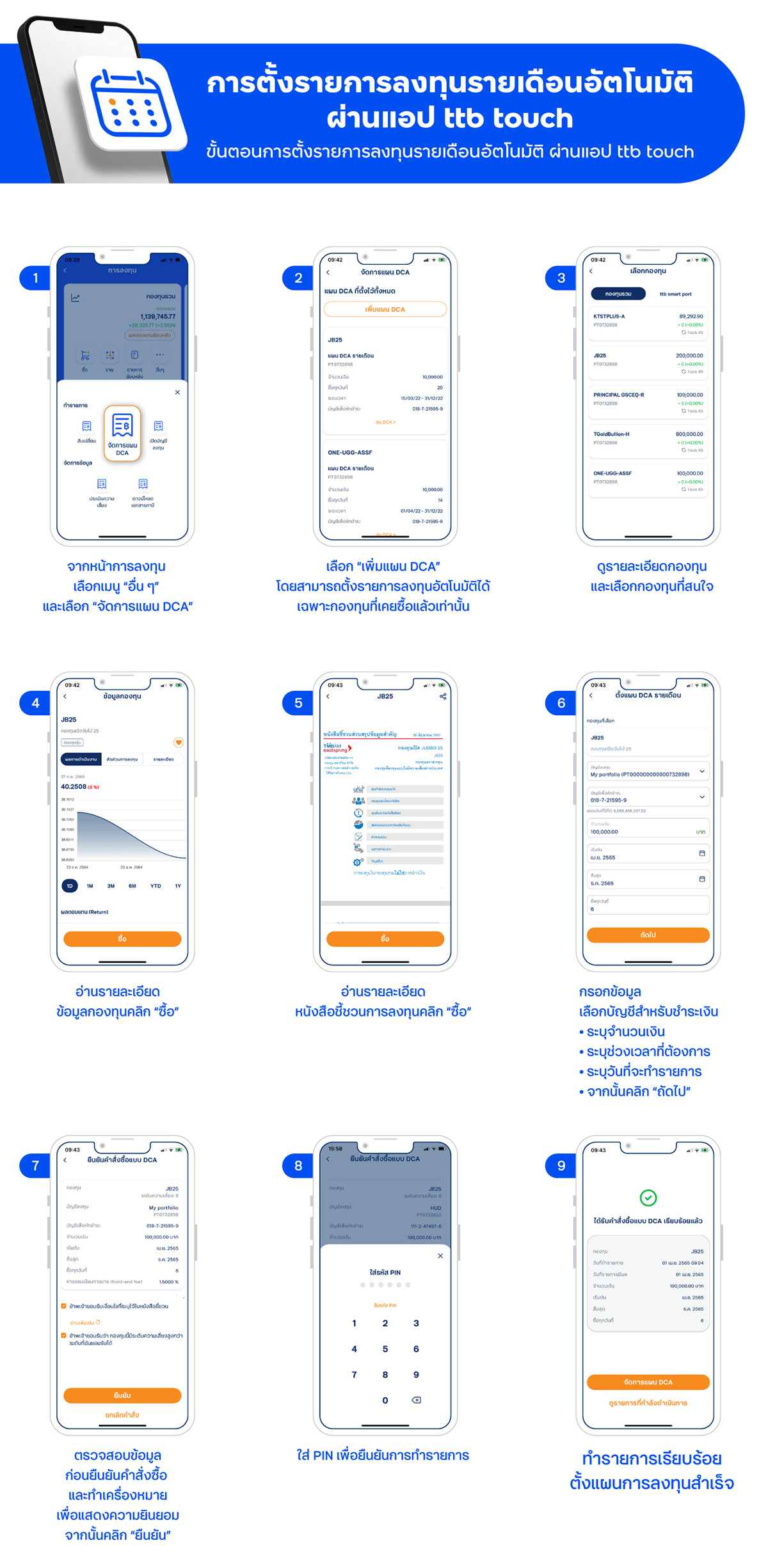

กองทุนประหยัดภาษีไม่จำเป็นต้องรอซื้อทีเดียวปลายปี เราสามารถเริ่มลงทุนในกองทุนประหยัดภาษีได้เลยด้วยวิธีการลงทุนแบบ DCA ทยอยลงทุนไปเรื่อย ๆ เน้นความสม่ำเสมอ อย่างที่บอกไปว่าการลงทุนแบบ DCA นอกจากจะช่วยสร้างวินัยในการออมได้แล้ว ยังช่วยลดความผันผวนของราคาได้อีกด้วย แถมไม่จำเป็นต้องกดซื้อกองทุนเองทุกเดือน เพราะกองทุน ttb smartport SSF สามารถตั้งรายการลงทุนรายเดือนได้อัตโนมัติผ่านแอป ttb touch

ใครอยากทดลองสร้างแผน DCA ด้วยกองทุน ttb smartport SSF ให้ประหยัดภาษีมีเงินเหลือเก็บ สามารถทำได้ง่าย ๆ ที่ https://www.ttbbank.com/tsp/lite-cal

ซึ่งตอนนี้เรามี โปรโมชันลดหย่อนภาษีปี 2565 ดีๆ มาให้นักลงทุนอีกด้วย เมื่อ ซื้อ หรือสับเปลี่ยนเข้ากองทุน RMF/ SSF ที่เข้าร่วมโปรโมชัน หรือโอนกองทุน LTF จากบลจ. อื่นเข้ากองทุน LTF ของบลจ. 5 แห่งที่เข้าร่วมโปรโมชัน ทุก ๆ 50,000 บาท ของการลงทุนในแต่ละบลจ. จะได้รับเงินลงทุนเพิ่มในกองทุนรวมตลาดเงิน (Money Market) จำนวน 100 บาท (ตามบลจ.ที่ได้ลงทุน) ตั้งแต่วันที่ 3 มกราคม 2565 – 29 ธันวาคม 2566

ลงทุนง่ายๆ ด้วย แอป ttb touch ได้ที่ www.ttbbank.com/ttbtouch/tsp

ขั้นตอนการตั้งรายการลงทุนรายเดือนอัตโนมัติผ่านแอป ttb touch

รายละเอียดเพิ่มเติม

- กิจกรรมส่งเสริมการตลาดนี้ สำหรับลูกค้าที่มีบัญชีผู้ถือหน่วยลงทุนผ่าน ttb และลงทุนในกองทุน RMF และ/หรือ SSF ที่เข้าร่วมโปรโมชันหรือโอนกองทุน LTF จาก บลจ. อื่น เข้ากองทุน LTF ของ บลจ. ที่เข้าร่วมโปรโมชัน (ทั้งนี้เฉพาะหน่วยลงทุนกองทุน LTF ที่มีอยู่ก่อนวันที่ 1 ม.ค. 63) ในช่วงเวลาส่งเสริมการขายระหว่างวันที่ 3 ม.ค. 66 – 29 ธ.ค. 66 ทั้งนี้ กองทุนเปิด อเบอร์ดีน สมาร์ทอินคัมเพื่อการเลี้ยงชีพ (ABSI-RMF) และกองทุนเปิดวรรณเดลี่ หน่วยลงทุนชนิดเพื่อการออม (1AM-DAILY-SSF) ไม่ร่วมรายการส่งเสริมการตลาดนี้

- การคำนวณสิทธิรับเงินคืนจะคำนวณจากยอดเงินลงทุนสุทธิในกองทุน RMF และ/หรือ SSF ที่อยู่ภายใต้ บลจ. เดียวกันรวมกับยอดโอนกองทุน LTF เข้า บลจ.เดียวกัน โดยผู้ถือหน่วยลงทุนที่ได้สิทธิรับเงินคืนจากยอดเงินลงทุนสุทธิในกองทุน RMF และ/หรือ SSF และยอดโอนกองทุน LTF จะต้องมีเลขบัตรประจำตัวประชาชนเดียวกัน และจะต้องถือหน่วยลงทุนไว้จนถึงวันที่ 30 เม.ย. 67

- ยอดเงินลงทุนสุทธิ คือ ยอดรวมของรายการซื้อและยอดรับโอนจาก บลจ. อื่น หักด้วยยอดรวมของรายการขายคืนที่ผิดเงื่อนไขทางภาษีของกรมสรรพากร และยอดโอนไปยัง บลจ. อื่น ระหว่างวันที่ 3 ม.ค. 66 – 29 ธ.ค. 66 โดยไม่นับรวมการโอนยอดหน่วยลงทุนภายในและระหว่าง บลจ. 5 แห่งที่เข้าร่วมโปรโมชัน

- ttb จะทำการโอนหน่วยลงทุนกองทุนรวมตลาดเงิน (Money Market) ที่ ttb กำหนดให้ลูกค้าตามมูลค่าหน่วยลงทุนที่ได้รับตามโปรโมชันนี้ โดยโอนเข้าบัญชีผู้ถือหน่วยลงทุนที่เปิดไว้กับ ttb ภายในวันที่ 30 มิ.ย. 67

- ttb ขอสงวนสิทธิ์เปลี่ยนแปลงของสมนาคุณที่มีมูลค่าเทียบเท่า รวมทั้งเงื่อนไข ข้อกำหนดของรายการส่งเสริมการตลาดนี้ โดยไม่ต้องแจ้งให้ทราบล่วงหน้า ทั้งนี้ ขึ้นอยู่กับดุลยพินิจและคำตัดสินของ ttb และให้ถือเป็นที่สุด

หมายเหตุ:

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุนการลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุน รวมทั้งศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุน กองทุนรวมเพื่อการเลี้ยงชีพ กองทุนรวมเพื่อการออม ก่อนตัดสินใจลงทุน / ผู้ลงทุนต้องทำความเข้าใจและปฏิบัติตามเงื่อนไขการลงทุน หากไม่ปฏิบัติตามเงื่อนไขการลงทุน ผู้ลงทุนจะไม่ได้รับสิทธิประโยชน์ทางภาษี และต้องคืนสิทธิประโยชน์ทางภาษีที่เคยได้รับพร้อมเงินเพิ่ม รวมทั้งเสียภาษีสำหรับกำไรจากการขายคืนหน่วยลงทุน

ระยะเวลาโปรโมชัน 3 ม.ค. 66 – 29 ธ.ค. 66