ภาพรวมการลงทุนในช่วงครึ่งหลังปี 2022

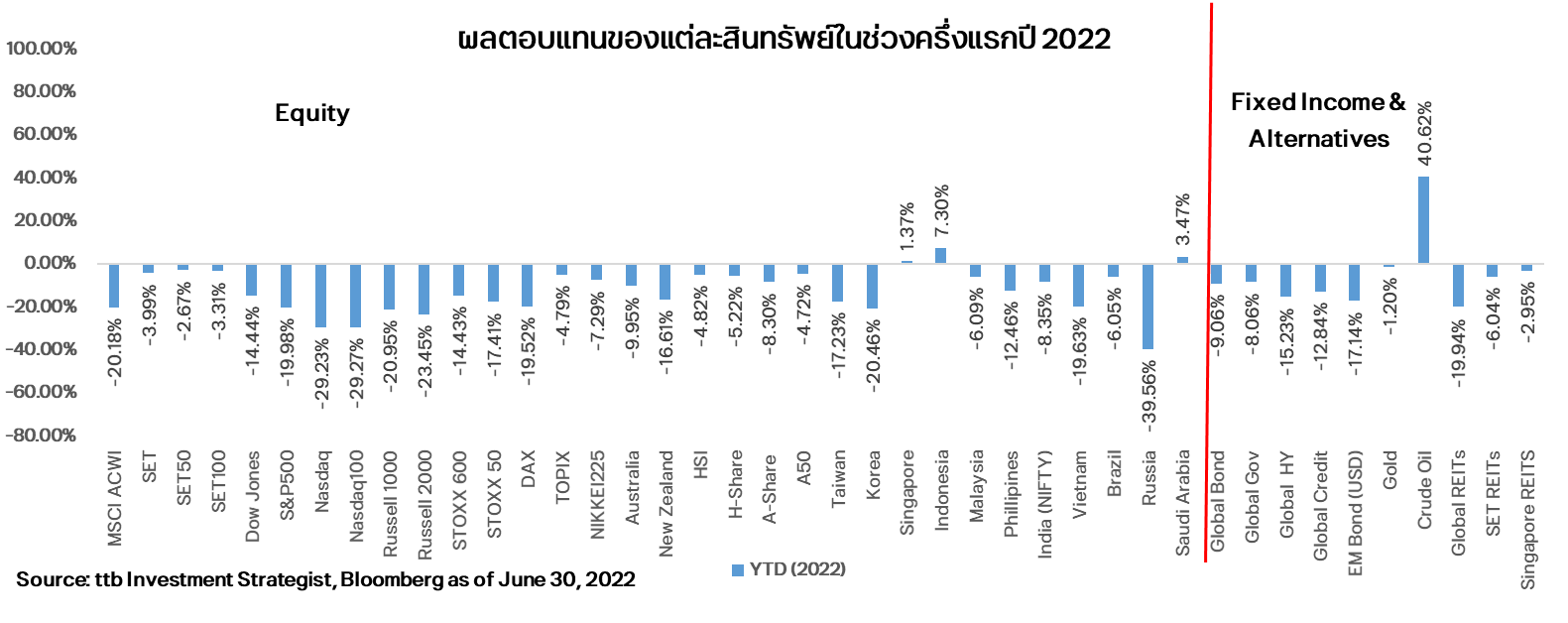

ครึ่งแรกของปี 2022 ได้ผ่านไปท่ามกลางมรสุมที่โถมกระหน่ำเข้ามายังตลาดหุ้นแทบทั่วโลก โดยจุดเริ่มต้นของมรสุมครั้งนี้มาจากราคาน้ำมันดิบที่พุ่งสูงขึ้นอย่างรวดเร็วจนนำไปสู่การเพิ่มขึ้นของ “อัตราเงินเฟ้อ” ทั่วโลก ธนาคารกลางจึงต้อง “เร่งขึ้นอัตราดอกเบี้ย” อย่างรวดเร็วเพื่อสกัดเงินเฟ้อ “ความกังวลเรื่องภาวะเศรษฐกิจถดถอย” ของนักลงทุนจึงเพิ่มขึ้นและก่อให้เกิดภาวะที่เรียกว่า “Sell Off” ในสินทรัพย์แทบทุกประเภท มีเพียงแค่ราคาน้ำมันดิบเท่านั้นที่ยังคงปรับตัวขึ้นอย่างแข็งแกร่ง

สำหรับในช่วงครึ่งหลังของปี 2022 นี้ แน่นอนว่าคำถามที่ทุกท่านอยากรู้ก็คือ “ตลาดหุ้นผ่านจุดต่ำสุดไปแล้วหรือยัง?” ซึ่งเรามองว่ามีโอกาสค่อนข้างสูงที่ตลาดหุ้นจะกลับมาฟื้นตัว โดยมีปัจจัยบวกที่สำคัญ ดังนี้

- อัตราเงินเฟ้อทั่วไปของโลกมีแนวโน้มปรับตัวลง เนื่องจากเรามองว่าทั้งราคาน้ำมันดิบและราคาสินค้าเกษตรซี่งเป็นส่วนประกอบสำคัญของอัตราเงินเฟ้อดังกล่าวจะปรับตัวลงจากจุดสูงสุดในเดือน มี.ค. แล้วเคลื่อนไหวในกรอบ อันเนื่องมาจาก Demand และ Supply ที่สมดุลมากขึ้น และปัญหาความขัดแย้งระหว่างรัสเซียและยูเครนคาดว่าจะไม่มีความรุนแรงมากไปกว่านี้

- ตลาดรับรู้ท่าทีที่เข้มงวดของ Fed ไปมากแล้ว ตลาดมองว่าการประชุมที่เหลืออีก 4 ครั้งของ Fed นั้น จะมีการขึ้นดอกเบี้ยรวมทั้งสิ้น 200 bps ซึ่งจะส่งผลให้อัตราดอกเบี้ยนโยบายสหรัฐฯ อยู่ที่ระดับ 3.50% ใกล้เคียงกับค่า Median ของ Dot Plot ในปี 2022 นี้ที่ระดับ 3.40% และใกล้เคียงกับอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ (UST Yield) ระยะ 2 ปี ที่ปัจจุบันอยู่ที่ระดับประมาณ 3% อีกด้วย สะท้อนให้เห็นว่าตลาดรับรู้การขึ้นอัตราดอกเบี้ยของ Fed ในปีนี้ไปมากแล้ว และตลาดมองว่าการขึ้นดอกเบี้ยจะเป็นไปในลักษณะ Front Load เพื่อดึงอัตราเงินเฟ้อให้ต่ำลงอย่างรวดเร็ว โดยคาดว่า Fed จะเร่งขึ้นอัตราดอกเบี้ยในเดือน ก.ค. อีก 75 bps แล้วค่อยๆ ลดขนาดการขึ้นดอกเบี้ยในการประชุมครั้งที่เหลือ ดังนั้น หาก Fed ขึ้นอัตราดอกเบี้ยตามที่ตลาดคาด เรามองว่าจะไม่ส่งผลกระทบทางลบต่อสินทรัพย์เสี่ยงอีก และตลาดหุ้นจะเริ่มฟื้นตัวเนื่องจากการเร่งขึ้นดอกเบี้ยของ Fed จะส่งผลให้การคาดการณ์เงินเฟ้อในอนาคตและ Bond Yield ระยะยาวแทบทั่วโลกปรับตัวลง จนทำให้ Valuation ของตลาดหุ้นน่าสนใจมากขึ้นอีกด้วย

- ภาวะเศรษฐกิจถดถอยในประเทศหลักยังยากที่จะเกิดขึ้นในปีนี้ เรามองว่าตลาดมีความกังวลเรื่องภาวะเศรษฐกิจถดถอยในประเทศหลักมากเกินไปและคาดว่าจะไม่เกิดขึ้นในปี 2022 นี้ เนื่องจากอัตราเงินเฟ้อมีโอกาสปรับตัวลง และจะส่งผลให้ธนาคารกลางแทบทั่วโลกไม่มีความจำเป็นที่จะต้องดำเนินนโยบายการเงินที่เข้มงวดมากขึ้นไปกว่านี้ นอกจากนี้ อัตราการว่างงานในประเทศหลักยังอยู่ในระดับต่ำเมื่อเทียบกับช่วงวิกฤติเศรษฐกิจที่ผ่านมาอีกด้วย

จากปัจจัยที่กล่าวมาข้างต้น ทำให้ในครึ่งปีหลังนี้เรายังคงมุมมอง “Slightly Overweight” การลงทุนในตลาดหุ้น แต่มีมุมมองที่ดีต่อตลาดหุ้น Emerging Market (EM) มากขึ้น เนื่องจากตลาดหุ้นจีนมีแนวโน้มที่จะฟื้นตัวจากจุดต่ำสุดในช่วงครึ่งแรกของปี จากการกลับมาผ่อนคลายล็อกดาวน์ ขณะที่เรามีมุมมองต่อตลาดตราสารหนี้โดยรวมเป็น “Neutral” แต่เน้นการลงทุนในกองทุนตราสารหนี้ที่มี Duration ยาวมากขึ้นเพื่อรองรับการปรับตัวลงของอัตราผลตอบแทนระยะยาว สำหรับสินทรัพย์ทางเลือก เรามองว่าราคาน้ำมันดิบจะเคลื่อนไหว sideway ต่อไปในกรอบ 110 – 120 USD/Barrel ส่วนราคาทองคำมีแนวโน้มปรับตัวลงตามเงินเฟ้อที่ลดลง และการที่นักลงทุนหันกลับไปลงทุนในตลาดหุ้นอีกครั้งหนึ่ง

สรุปมุมมองการลงทุนในสินทรัพย์แต่ละประเภทประจำครึ่งหลังของปี 2022

| Asset Class | Overweight | Slightly Overweight |

Neutral | Slightly Underweight |

Underweight | Recommended Fund |

|---|---|---|---|---|---|---|

| Equity | ||||||

| US (Growth tilt) | TMBUSBLUECHIP, KT-ENERGY, KT-FINANCE, TMB-ES-CHILL | |||||

| Europe | ||||||

| Japan | TMBJPNAE | |||||

| China | TMBCOF, TMB-ES-CHINA, UCI | |||||

| India | TMBINDAE | |||||

| ASEAN | KT-ASEAN-A | |||||

| Thailand | ||||||

| Fixed Income | ||||||

| Global Bond | TMBGF | |||||

| Global Credit | TMBGINCOME | |||||

| Global HY | KT-CSBOND, TMB-ES-GSBOND | |||||

| EM Bond | ||||||

| Thai Bond | TMB-T-ES-DPLUS | |||||

| Alternatives | ||||||

| Crude Oil | ||||||

| Gold | ||||||

| REITs |

มุมมองและกลยุทธ์การลงทุน

1.) ตลาดหุ้น Developed Market

การลงทุนในตลาดหุ้น Developed Market (DM) นั้น เป็นสิ่งที่ท้าทายมากในช่วงครึ่งหลังของปี เนื่องจาก นักลงทุนหลายท่านในตลาดมีความกังวลเรื่องภาวะเศรษฐกิจถดถอยที่อาจเกิดขึ้นทั้งในสหรัฐฯ และยุโรป อันเนื่องมาจากการเร่งขึ้นอัตราดอกเบี้ยนั่นเอง ทั้งนี้ เราชอบการลงทุนในตลาดหุ้นสหรัฐฯ และญี่ปุ่น มากกว่าตลาดหุ้นยุโรป โดยมีรายละเอียด ดังนี้

Key Takeaway

- Slightly Overweight หุ้นกลุ่ม Growth โดยเฉพาะกลุ่มเทคโนโลยีขนาดใหญ่ในสหรัฐฯ จากการคาดการณ์ว่าอัตราเงินเฟ้อในสหรัฐฯ จะมีแนวโน้มลดลง ซึ่งจะส่งผลให้ UST10Y Yield ปรับตัวลงและทำให้

- Neutral หุ้นกลุ่ม Cyclical ในสหรัฐฯ แม้ว่า Valuation น่าสนใจและเศรษฐกิจสหรัฐฯ ยังแข็งแกร่ง แต่การขยายตัวทางเศรษฐกิจมีแนวโน้มลดลงจากปีก่อนหน้า จึงอาจทำให้การฟื้นตัวของหุ้นกลุ่ม Cyclical ไม่เร็วเท่ากลุ่ม Growth

- Slightly Overweight ตลาดหุ้นญี่ปุ่น จากการกลับมาเปิดประเทศและ BOJ ยังไม่ขึ้นอัตราดอกเบี้ยในปีนี้ ซึ่งจะทำให้ค่าเงินเยนมีแนวโน้มอ่อนค่า และส่งผลดีต่อผลกำไรของบริษัทในอนาคต

- Neutral ตลาดหุ้นยุโรป แม้ว่าภาวะเศรษฐกิจยุโรปยังไม่ถดถอย แต่ ECB มีแนวโน้มเร่งขึ้นดอกเบี้ยตาม Fed ในช่วงครึ่งหลังของปี ซึ่งอาจทำให้ความผันผวนในตลาดหุ้นเพิ่มขึ้นได้

ตลาดหุ้นสหรัฐฯ: Slightly Overweight หุ้นกลุ่ม Growth และ Neutral หุ้นกลุ่ม Cyclical

ในครึ่งปีแรก ดัชนีที่สำคัญของตลาดหุ้นสหรัฐฯ อย่าง S&P500 รวมถึงหุ้นกลุ่ม Growth อย่างเทคโนโลยีปรับตัวลงอย่างรวดเร็วจนเข้าสู่เขตแดน “ภาวะหมี” กันไปเลยทีเดียว แม้ว่าผลกำไรประจำ ไตรมาส 1 ปี 2022 ของบริษัทในตลาดโดยรวมแล้วยังออกมาดีไม่แพ้ช่วงไตรมาส 4 ปี 2021 แต่นักลงทุนกลับขายทำกำไรในตลาดหุ้นอย่างต่อเนื่องเพราะกังวลว่าบริษัทต่างๆ จะมีผลกำไรที่ลดลง จากอัตราเงินเฟ้อที่อยู่ในระดับสูงจนกระทบกับการบริโภค และการที่ Fed เร่งขึ้นอัตราดอกเบี้ยอย่างรวดเร็วพร้อมกับการลดขนาดงบดุล อย่างไรก็ตาม เรามองว่านักลงทุนกังวลเรื่องภาวะเศรษฐกิจถดถอยในสหรัฐฯ “มากจนเกินไป” แม้ว่าตัวเลขเศรษฐกิจที่สำคัญต่างๆ ของสหรัฐฯ ในครึ่งแรกของปี 2022 นี้ ส่วนใหญ่จะประกาศออกมาต่ำกว่าที่ตลาดคาดการณ์ แต่ตัวเลขภาคการจ้างงานนั้นต้องถือว่ายัง “แข็งแกร่ง” สะท้อนจากตัวเลขอัตราการว่างงานที่ลดลงต่อเนื่องจากมากกว่า 10% ในช่วงที่เกิดการระบาดของ Covid เมื่อต้นปี 2020 มาต่ำกว่าระดับ 4% ในปัจจุบัน ซึ่งเรียกได้ว่าต่ำที่สุดในรอบกว่า 20 ปีที่ผ่านมา นอกจากนี้ ประมาณการเศรษฐกิจสหรัฐฯ ล่าสุดของ Fed ยังระบุว่าอัตราการว่างงานในปี 2024 จะเพิ่มขึ้นเป็น 4.1% เพียงเท่านั้น แม้ว่า Fed จะเร่งขึ้นอัตราดอกเบี้ยอย่างรวดเร็วก็ตาม ซึ่งถือว่าต่ำมากเมื่อเทียบกับในอดีตที่เศรษฐกิจสหรัฐฯ เกิดภาวะถดถอยจริงๆ ตัวอย่างเช่น Subprime Mortgage Crisis ในปี 2008 ที่ขณะนั้นอัตราการว่างงานในสหรัฐฯ พุ่งสูงถึงระดับ 10% พร้อมกับค่าความน่าจะเป็นที่จะเกิดภาวะเศรษฐกิจถดถอยพุ่งขึ้นมาอยู่ที่ระดับ 40% ซึ่งเมื่อเทียบกับในปัจจุบันที่ค่าความน่าจะเป็นดังกล่าว ณ สิ้นปี 2022 มีไม่ถึง 10% เท่านั้น แล้วเราจะกล่าวว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยในปีนี้ง่ายๆ ได้อย่างไร นอกจากนี้ จากที่เรากล่าวไปแล้วว่าอัตราเงินเฟ้อทั่วไปของโลกมีแนวโน้มลดลง ซึ่งในสหรัฐฯ ก็คาดว่าจะเป็นเช่นนั้นเพราะนอกจากราคาน้ำมันดิบและราคาอาหารแล้ว ราคารถยนต์มือสองก็มีแนวโน้มลดลงเช่นกันจากปัญหา Supply Chain ที่เริ่มบรรเทาลงโดยเฉพาะเมื่อจีนกลับมาผ่อนคลายมาตรการล็อกดาวน์ ดังนั้น เราจึงมองว่า Fed ไม่มีความจำเป็นที่จะต้องเร่งขึ้นอัตราดอกเบี้ยไปมากกว่านี้หรืออาจจะมีท่าทีที่ผ่อนคลายมากขึ้นก็เป็นได้หากอัตราเงินเฟ้อทั่วไปปรับตัวลงเร็วกว่าที่คาดการณ์ และจะนำไปสู่การลดลงของความน่าจะเป็นที่จะเกิดภาวะเศรษฐกิจถดถอยต่อไป ดังนั้น ในด้านปัจจัยพื้นฐานของตลาดหุ้นสหรัฐฯ จึงยังไม่น่ากังวลและน่าสนใจลงทุนอยู่

ทั้งนี้ หากพิจารณา Valuation ของตลาดหุ้นสหรัฐฯ ด้วย Earning Yield Gap (EY Gap) จะดูเหมือนว่าตลาดหุ้นสหรัฐฯ นั้น “แพงมาก” แม้ว่าดัชนีตลาดหุ้นจะปรับตัวลงมากก็ตาม สาเหตุมาจาก UST10Y Yield ปรับตัวขึ้นอย่างรวดเร็วนั่นเอง จึงเป็นเหตุผลหนึ่งว่าทำไมนักลงทุนจึงยังไม่กลับเข้ามาลงทุนในตลาดหุ้นสหรัฐฯ มากนัก อย่างไรก็ตาม เมื่ออัตราเงินเฟ้อในสหรัฐฯ ปรับตัวลง จะส่งผลให้ UST10Y Yield กลับมาปรับตัวลงอีกครั้งจนทำให้ตลาดหุ้นสหรัฐฯ มี Valuation ที่น่าสนใจมากขึ้น ดังนั้น กลยุทธ์การลงทุนของเราในช่วงครึ่งหลังของปี จึงต้องเน้นการลงทุนในหุ้นกลุ่มที่ปรับตัวลงมาแรงและจะได้ประโยชน์จากการปรับตัวลงของ UST10Y Yield เป็นหลัก นั่นก็คือหุ้นกลุ่ม “เทคโนโลยี” นั่นเอง โดยเรามีมุมมองที่ Slightly Overweight หุ้นกลุ่มดังกล่าว แต่เราเน้นการลงทุนในหุ้นกลุ่มเทคโนโลยีขนาดใหญ่อย่าง Microsoft และ Apple เป็นต้น ผ่านกองทุน TMBUSBLUECHIP เนื่องจากบริษัทยังสามารถทำกำไรได้ต่อเนื่อง และลูกค้ามีความภักดีต่อแบรนด์ไม่ว่าภาวะเศรษฐกิจจะเป็นอย่างไร สำหรับหุ้นกลุ่ม Cyclical อย่างพลังงาน การเงิน และสันทนาการ เรามองว่ายังทยอยลงทุนได้อยู่ ผ่านกองทุน KT-ENERGY, KT-FINANCE และ TMB-ES-CHILL เนื่องจากหุ้นกลุ่มดังกล่าวเผชิญแรงขายค่อนข้างมากจากความกังวลเรื่องภาวะเศรษฐกิจถดถอย แต่ผลกำไรของบริษัทส่วนใหญ่ยังดี และเมื่อความน่าจะเป็นที่จะเกิดภาวะดังกล่าวมีแนวโน้มลดลง หุ้นกลุ่ม Cyclical ก็จะกลับมาฟื้นตัวเช่นกัน เพียงแต่การฟื้นตัวอาจไม่เร็วเท่ากลุ่ม Growth และด้วยการเติบโตของเศรษฐกิจสหรัฐฯ ที่ลดลงจากปีก่อนหน้า เราจึงให้น้ำหนัก Neutral กับหุ้นกลุ่ม Cyclical โดยรวม

ตลาดหุ้นญี่ปุ่น: Slightly Overweight

ตลาดหุ้นญี่ปุ่นอาจไม่ได้เป็นที่น่าสนใจของนักลงทุนมากนักในช่วงครึ่งปีแรก เนื่องจากญี่ปุ่นยังปิดประเทศเพื่อต่อสู้กับการระบาดของโควิด แต่ทั้งนี้ เรามองว่าปัจจัยพื้นฐานทางเศรษฐกิจของญี่ปุ่นจะดีขึ้นในช่วงครึ่งหลังของปี 2022 นี้ จากการกลับมาเปิดประเทศอีกครั้งตั้งแต่ต้นเดือน มิ.ย. ซึ่งส่งผลให้ตัวเลขเศรษฐกิจของญี่ปุ่นโดยรวมเริ่มดีขึ้นอย่างชัดเจน นอกจากนี้ ธนาคารกลางญี่ปุ่นยังไม่มีแนวโน้มที่จะขึ้นอัตราดอกเบี้ยไปอย่างน้อยจนถึงสิ้นปีนี้ ทำให้ตลาดหุ้นญี่ปุ่นยังมีปัจจัยบวกจากการดำเนินนโยบายการเงินที่ผ่อนคลาย และเป็นข้อได้เปรียบที่สำคัญเมื่อเปรียบเทียบกับประเทศอื่นๆ ในฝั่ง DM ดังนั้น ในด้านปัจจัยพื้นฐานแล้วตลาดหุ้นญี่ปุ่นจึงน่าสนใจลงทุนเช่นกัน

นอกจากปัจจัยพื้นฐานที่น่าสนใจ Valuation ของตลาดหุ้นญี่ปุ่นก็น่าสนใจเช่นกัน ค่า EY Gap ของตลาดหุ้น ณ ปัจจุบัน ปรับตัวขึ้นมาสูงกว่าค่าเฉลี่ยในรอบ 5 ปี จาก Bond Yield ในตลาดที่อยู่ในระดับต่ำ ประกอบกับ Earning Yield ที่สูงขึ้นจากการที่ BOJ ยังไม่ขึ้นดอกเบี้ยทำให้ค่าเงินเยนยังมีแนวโน้มอ่อนค่า ซึ่งจะส่งผลดีต่อผลกำไรของบริษัทส่วนใหญ่ในตลาดหุ้นญี่ปุ่นต่อไป เราจึง Slightly Overweight การลงทุนในตลาดหุ้นญี่ปุ่นผ่านกองทุน TMBJPNAE เช่นเดิม

ตลาดหุ้นยุโรป: Neutral

ตลาดหุ้นยุโรปเป็นตลาดที่นักลงทุนกังวลกันมาก ทั้งๆ ที่ตัวเลขเศรษฐกิจที่สำคัญอย่างดัชนี PMI ทั้งภาคการผลิตและภาคการบริการยังอยู่ในเกณฑ์ขยายตัวและสูงกว่าค่าดัชนี PMI ของโลกเสียอีก แต่นักลงทุนมองว่ายุโรปมีแนวโน้มที่จะได้รับผลกระทบจากมาตรการคว่ำบาตรรัสเซียมากกว่าประเทศอื่นๆ โดยเฉพาะเรื่องการระงับการนำเข้าน้ำมันดิบและก๊าซธรรมชาติซึ่งยังเป็นที่ถกเถียงกันอยู่ ทำให้ตลาดหุ้นยุโรปยังมีปัจจัยเสี่ยงด้านความไม่แน่นอนทางการเมือง ประกอบกับธนาคารกลางยุโรป (ECB) มีแนวโน้มที่จะเร่งขึ้นดอกเบี้ยตาม Fed ในช่วงครึ่งหลังของปี ทั้งๆ ที่เศรษฐกิจของยุโรปนั้นไม่ได้แข็งแกร่งเท่าสหรัฐฯ ซึ่งจะเป็นปัจจัยลบต่อตลาดหุ้น ทำให้เรามองว่าในด้านปัจจัยพื้นฐานแล้ว ตลาดหุ้นยุโรปค่อนข้างเสียเปรียบตลาดหุ้นสหรัฐฯ และญี่ปุ่นพอสมควรเลยทีเดียว

อย่างไรก็ตาม ตลาดหุ้นยุโรปยังมีข้อดีในด้าน Valuation ที่ถือว่ายังไม่แพง เนื่องจาก ค่า EY Gap ยังอยู่สูงกว่าค่าเฉลี่ยในรอบ 5 ปี เช่นเดียวกับญี่ปุ่น และการที่ ECB มีแนวโน้มขึ้นดอกเบี้ยตามหลัง Fed ส่งผลให้ค่าเงินยูโรอ่อนค่า ซึ่งเป็นผลดีต่อภาวะเศรษฐกิจของประเทศสมาชิกที่เน้นการส่งออกอย่างเยอรมนี ทำให้โดยรวมแล้ว เราลดน้ำหนักการลงทุนในตลาดหุ้นยุโรปจาก Overweight มาเป็น Neutral เท่านั้น หากสถานการณ์การเมืองมีความแน่นอนมากขึ้น และอัตราเงินเฟ้อของยุโรปเริ่มลดลง เราอาจกลับมาเพิ่มน้ำหนักการลงทุนอีกครั้ง

2.) ตลาดหุ้น Emerging Market (EM)

หุ้นกลุ่มประเทศตลาดเกิดใหม่ปรับตัวลงตามทิศทางเดียวกับตลาดหุ้นทั่วโลกในช่วงครึ่งแรกของปี 2022 ท่ามกลาง sentiment เชิงลบ ที่ปกคลุมบรรยากาศการลงทุนในตลาดหุ้นเป็นอันมากทั้ง สงครามรัสเซีย-ยูเครน ที่นำมาซึ่งเงินเฟ้อที่เร่งตัวสูงขึ้นในรอบหลายสิบปีในหลายประเทศ การปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางทั่วโลก ที่ทำให้เกิดความกังวลเศรษฐกิจถดถอย อย่างไรก็ตามหากพิจารณาการลงทุนเป็นรายไตรมาสนั้น ตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ แม้จะ Underperform ตลาดหุ้นกลุ่มประเทศพัฒนาแล้วในช่วงไตรมาสแรก แต่กลับสามารถ Outperform ตลาดหุ้นกลุ่มประเทศพัฒนาแล้วในช่วงไตรมาสสอง นำโดยการฟื้นตัวของตลาดหุ้นจีน ที่มีความหวังว่าทางการจีนจะออกมาตรการกระตุ้นเศรษฐกิจ หลังจากที่ก่อนหน้านี้ทั้งเศรษฐกิจและตลาดหุ้นจีนได้รับผลกระทบจากนโยบายของทางการที่เน้นการเติบโตอย่างยั่งยืนและกระทบกับการเติบโตในระยะสั้น รวมทั้งได้รับผลกระทบจากการใช้มาตรการ Zero-COVID ที่ควบคุมการแพร่ระบาดของโควิด-19 ในจีนอย่างเข้มงวดเพื่อให้ยอดผู้ติดเชื้อโควิด-19 ในจีนเป็นศูนย์ แต่การคลายล็อกดาวน์ก็ทำให้ความหวังในการลงทุนในตลาดหุ้นจีนกลับคืนมาอีกครั้งหนึ่ง และส่งผลให้บรรยากาศการลงทุนในตลาดหุ้น Emerging Market น่าสนใจมากขึ้น

Key Takeaway

- Slightly Overweight หุ้นอินเดีย จุดเด่นที่การเติบโตสูง เงินเฟ้ออินเดียอยู่ในระดับที่จัดการได้ แม้ ธนาคารกลางอินเดีย (RBI) มีแนวโน้มปรับขึ้นดอกเบี้ยต่อ แต่ก็มีนโยบายทางการคลังที่ผ่อนคลายมาสนับสนุนทดแทน

- Slightly Overweight หุ้นอาเซียน องค์ประกอบของหุ้นอาเซียนได้ประโยชน์จากทิศทางการเปิดประเทศที่ยังดำเนินต่อไป พื้นฐานเศรษฐกิจแข็งแกร่ง อัตราเงินเฟ้อไม่สูงเมื่อเทียบกับภูมิภาคอื่น

- Slightly Overweight หุ้นจีน sentiment ปรับตัวดีขึ้นเด่นชัด ทางการจีนมีท่าทีผ่อนคลายความเข้มงวดทางระเบียบกฎเกณฑ์มากขึ้น การปรับตัวลงมามากในช่วงก่อนหน้า ส่งผลให้ upside การลงทุนในหุ้นจีนยังน่าสนใจ

ถึงเวลาลงทุนในหุ้นกลุ่มประเทศตลาดเกิดใหม่แล้วหรือยัง?

เราคาดว่าการลงทุนในหุ้นกลุ่มประเทศตลาดเกิดใหม่ในช่วงครึ่งหลังของปี 2022 ตั้งบนสมมติฐานที่สำคัญ 3 ประการ อันได้แก่ 1) เศรษฐกิจของกลุ่มประเทศตลาดเกิดใหม่โดยรวมยังอยู่ในทิศทางของการขยายตัว แม้จะเป็นการขยายตัวที่ชะลอลงจากปีก่อน แต่ก็ยังไม่เกิดภาวะเศรษฐกิจถดถอย อย่างไรก็ตามอัตราการเติบโต และพื้นฐานทางเศรษฐกิจของแต่ละประเทศมีความแตกต่างกัน 2) เงินเฟ้อ ซึ่งเป็นหนึ่งปัจจัยสำคัญที่กดดันการลงทุนในช่วงครึ่งแรกของปี จะยังคงเป็นปัจจัยกดดันการลงทุนในช่วงครึ่งปีหลัง โดยคาดว่าเงินเฟ้อจะยังทรงตัวในระดับสูงในช่วงไตรมาส 3 ก่อนที่จะชะลอลงในช่วงไตรมาส 4 ซึ่งจะกดดันให้ธนาคารกลางของกลุ่มประเทศตลาดเกิดใหม่หลายประเทศมีแนวโน้มปรับเพิ่มอัตราดอกเบี้ยนโยบายเพิ่มขึ้นอีกในปีนี้ และ 3) การเปิดเมือง เปิดเศรษฐกิจยังดำเนินต่อไป แม้ว่าเงินเฟ้ออาจกระทบกับกำลังซื้อหรือการบริโภคไปบ้าง แต่กิจกรรมทางเศรษฐกิจที่หยุดชะงักเนื่องจากการแพร่ระบาดของโควิด-19 จะอยู่ในทิศทางที่กลับมาเป็นปกติมากขึ้น โดยเฉพาะภาคการท่องเที่ยวที่ได้รับผลกระทบโดยตรงจากการแพร่ระบาดของโควิด-19 โดยตรง

ด้วยสมมติฐานการลงทุนดังที่กล่าวมานั้น การลงทุนในหุ้นของกลุ่มประเทศตลาดเกิดใหม่ในช่วงครึ่งปีหลัง จึงควรเน้นไปที่ประเทศ หรือภูมิภาค ที่ยังมีพื้นฐานทางเศรษฐกิจที่แข็งแกร่ง อัตราเงินเฟ้อที่ไม่สูงจนเกินไป รวมถึงได้ประโยชน์จากกิจกรรมทางเศรษฐกิจที่มีแนวโน้มกลับเข้าสู่ภาวะปกติ ซึ่งเราคาดว่าการลงทุนในตลาดหุ้นอินเดีย และอาเซียน ที่สามารถ Outperform ตลาดหุ้นโลกได้ในช่วงครึ่งปีแรก จะยังคงสามารถ outperform ได้ต่อในช่วงครึ่งปีหลัง จึงยังคงคำแนะนำ Slightly Overweight ในกองทุนหุ้นอินเดีย และหุ้นอาเซียน ซึ่งสามารถเลือกลงทุนผ่านกองทุน TMBINDAE ซึ่งมีนโยบายลงทุนในหุ้นอินเดีย และ KT-ASEAN-A ซึ่งมีนโยบายลงทุนในหุ้นกลุ่มประเทศอาเซียน

สำหรับการลงทุนในหุ้นจีนนั้น เรามีมุมมองที่เป็นบวกต่อการลงทุนในหุ้นจีนมากขึ้นในช่วงครึ่งหลังของปี จากท่าทีของทางการจีนที่มีแนวโน้มผ่อนคลายกฎระเบียบ และเน้นกระตุ้นการเติบโตของเศรษฐกิจมากขึ้น หลังจากที่ในปีก่อนต่อเนื่องถึงต้นปีนี้ ตลาดหุ้นจีนถูกกดดันจากกฎเกณฑ์ของทางการเป็นอย่างมาก อย่างไรก็ตาม คาดว่าเศรษฐกิจจีนมีแนวโน้มที่จะเติบโตต่ำกว่าเป้าหมายที่ทางการกำหนดไว้ในระดับ 5.5% โดยเฉพาะจากมาตรการ Zero-COVID ที่ใช้การล็อคดาวน์เพื่อพยายามควบคุมยอดผู้ติดเชื้อโควิด-19 ให้เป็นศูนย์ ดังนั้น หากเกิดการแพร่ระบาดของโควิด-19 ระลอกใหม่ อาจกระทบต่อการเติบโตของเศรษฐกิจจีนได้ ทั้งนี้ การที่ตลาดหุ้นจีนปรับตัวลงมาเป็นอันมากตั้งแต่ช่วงปีก่อน แม้ว่าจะปรับตัวเพิ่มขึ้นในช่วงปลายไตรมาส 2 หลังคลายมาตรการล็อคดาวน์ แต่ระดับของดัชนีทั้ง H-Share และ A-Share ก็อยู่ต่ำกว่าระดับสูงสุดเดิมอยู่มาก เราจึงปรับคำแนะนำการลงทุนในหุ้นจีนจาก Neutral เป็น Slightly Overweight โดยมีกองทุนแนะนำ คือ TMBCOF ที่เน้นการลงทุนในหุ้นจีน H-Share (แต่มีการกระจายการลงทุนในหุ้นจีน A-Share ไม่เกิน 20%), TMB-ES-CHINA ที่เน้นการลงทุนในหุ้นจีน A-Share และ UCI ที่เน้นการลงทุนในหุ้นจีน A-Share โดยเน้นไปที่หุ้นที่มีนวัตกรรม

ในส่วนของความเสี่ยงของการลงทุนในหุ้นกลุ่มประเทศตลาดเกิดใหม่ในช่วงครึ่งหลังของปี 2022 นั้น ความเสี่ยงหลักคงหนีไม่พ้น การปรับขึ้นอัตราดอกเบี้ยนโยบายของ Fed ซึ่งจะกดดันให้ธนาคารกลางของกลุ่มประเทศตลาดเกิดใหม่ต้องปรับขึ้นอัตราดอกเบี้ยนโยบายตาม เพื่อป้องกันเงินทุนไหลออก รวมถึงค่าเงินดอลลาร์สหรัฐฯ ที่มีแนวโน้มแข็งค่าจากการปรับขึ้นอัตราดอกเบี้ยของ Fed ก็เป็นอีกปัจจัยเร่งที่ทำให้เงินทุนไหลออกเช่นกัน อย่างไรก็ตาม เงินทุนมีแนวโน้มที่จะไหลออกจากประเทศที่มีพื้นฐานทางเศรษฐกิจที่อ่อนแอ หรือเผชิญกับเงินเฟ้อที่สูงก่อน ดังนั้นกลุ่มประเทศที่มีพื้นฐานทางเศรษฐกิจที่แข็งแกร่ง และมีเงินเฟ้ออยู่ในระดับที่จัดการได้ มีแนวโน้มที่จะได้รับผลกระทบที่จำกัด

3.) ตลาดหุ้นไทย

Key Takeaway

- Slightly Underweight ตลาดหุ้นไทย สำหรับการลงทุนในช่วงครึ่งปีหลัง

- ดัชนี SET ที่มีองค์ประกอบของหุ้นกลุ่มวัฏจักร อย่างหุ้นกลุ่มพลังงาน ไม่น่าจะทำผลตอบแทนได้ดีเหมือนช่วงครึ่งปีแรก เนื่องจากราคาน้ำมันที่ไม่น่าจะพุ่งสูงขึ้น ตามสมมติฐานที่เรามองว่า ราคาน้ำมันดิบจะเคลื่อนไหว sideway ต่อไปในกรอบ 110 – 120 USD/Barrel

- เงินเฟ้อของไทยมีแนวโน้มที่จะสูงขึ้นต่อเนื่องในช่วงครึ่งปีหลัง จากฐานที่ต่ำ และค่าครองชีพที่สูงขึ้น ธนาคารแห่งประเทศไทย (BOT) จึงมีแนวโน้มที่จะปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อสกัดเงินเฟ้อ ซึ่งจะทำให้ต้นทุนการดำเนินงานของบริษัทจดทะเบียนสูงขึ้น และส่งผลให้ดัชนี SET มีโอกาสถูกปรับประมาณการผลกำไรลงในช่วงที่เหลือของปี

ด้านตลาดหุ้นไทย ในช่วงครึ่งปีแรกถือว่ามีผลการดำเนินงานได้ดีกว่าตลาดหุ้นอื่นๆ ด้วยองค์ประกอบของตลาดหุ้นไทยที่เน้นหุ้นกลุ่มวัฏจักร (Cyclical Stock) โดยเฉพาะหุ้นกลุ่มพลังงาน ซึ่งมีน้ำหนักมากในดัชนี SET นอกจากนี้ สงครามระหว่างรัสเซีย และยูเครน ได้เป็นปัจจัยเร่งให้ราคาน้ำมันดิบพุ่งสูงขึ้น ซึ่งก็ส่งผลดีต่อกลุ่มพลังงานเช่นเดียวกัน อีกทั้งตลาดหุ้นไทยยังได้อานิสงส์จากแรงซื้อของนักลงทุนต่างชาติเข้า ในช่วงครึ่งปีแรก อย่างไรก็ตาม ช่วงครึ่งปีหลังสถานการณ์หลายอย่างเริ่มเปลี่ยนไป ราคาน้ำมันที่ไม่น่าจะพุ่งขึ้นเหมือนช่วงครึ่งปีแรก เนื่องจากตลาดรับรู้ประเด็นเรื่องผลกระทบจากความขัดแย้งระหว่างรัสเซียและยูเครนไปค่อนข้างมากแล้ว ธนาคารกลางหลายแห่งหันมาใช้นโยบายการเงินที่เข้มงวดมากขึ้น จากการเร่งปรับขึ้นอัตราดอกเบี้ยนโยบาย เนื่องจากเงินเฟ้อที่ยังอยู่ในระดับสูง ซึ่งทำให้ตลาดหุ้นไทยจะเผชิญความเสี่ยงเรื่องเงินทุนต่างชาติที่จะไหลออก อีกทั้งในแง่ของเศรษฐกิจ แม้ว่าธนาคารแห่งประเทศไทย (BOT) มีมุมมองต่อเศรษฐกิจไทยว่าจะเติบโต +3.3% สำหรับปี 2022 ซึ่งถือว่าดีขึ้นเมื่อเทียบกับการประมาณการรอบก่อนหน้า จากการคาดการณ์ว่าภาคการบริโภคและการท่องเที่ยว จะช่วยสนับสนุนเศรษฐกิจไทยในช่วงที่เหลือของปี แต่ด้วยสถานการณ์เงินเฟ้อ ที่น่าจะยังพุ่งขึ้นสูงต่อเนื่อง อาจจะส่งผลกระทบต่อไปยังกำลังซื้อของผู้บริโภค โดยเฉพาะในช่วงไตรมาส 3 ที่รัฐบาลเลิกตรึงราคาน้ำมันดีเซลให้อยู่ในระดับที่ 32 บาท/ลิตร ก็จะทำให้ค่าครองชีพของคนไทยเพิ่มสูงขึ้น อีกทั้งตัวเลขเงินเฟ้อไทยจะได้รับผลกระทบจากฐานของเงินเฟ้อที่ต่ำในปีที่ผ่านมา ส่งผลให้ตัวเลขเงินเฟ้อที่จะประกาศออกมาในช่วงดังกล่าวน่าจะยังอยู่ในระดับสูง และจะเป็นปัจจัยกดดันให้ธนาคารกลางแห่งประเทศไทย (BOT) หันมาขึ้นอัตราดอกเบี้ยนโยบายอย่างน้อย 1 ครั้งในปีนี้ ซึ่งนักลงทุนก็ตอบรับข่าวนี้ไปบ้างแล้ว สำหรับในด้าน Valuation ค่า P/E ratio ปัจจุบันของตลาดหุ้นไทย อยู่ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี แต่กำไรของบริษัทจดทะเบียนน่าจะยังถูกกดดัน สังเกตได้จากการปรับประมาณการ EPS ของดัชนี SET มีแนวโน้มลดลง เนื่องจาก บริษัทจดทะเบียนยังเผชิญความเสี่ยงจากต้นทุนที่จะเพิ่มสูงขึ้น รวมไปถึงนโยบายจากภาครัฐบาลที่จะมีการปรับค่าแรงขั้นต่ำเพิ่มขึ้น ทำให้ตลาดหุ้นไทยยังถูกกดดันจากทั้งในแง่ของเศรษฐกิจที่อาจไม่ได้เติบโตดีมากในปีนี้ และกำไรของบริษัทจดทะเบียนที่อาจจะถูกปรับประมาณการลง ทำให้เราปรับมุมมองหุ้นไทยจาก Neutral เป็น Slightly Underweight ในช่วงครึ่งปีหลังนี้

4.) ตลาดตราสารหนี้ฝั่ง DM

Key Takeaway

- Slightly Overweight ตราสารหนี้รัฐบาล โดยเฉพาะตราสารระยะยาว จากการคาดการณ์เงินเฟ้อในประเทศหลักที่มีแนวโน้มลดลง หลังจากการเร่งขึ้นอัตราดอกเบี้ยของธนาคารกลาง

- Neutral ตราสารหนี้เอกชน เนื่องจาก Credit Spread มีแนวโน้มที่จะผันผวนมากขึ้น ตามการขยายตัวทางเศรษฐกิจของประเทศหลักที่ลดลงจากปีก่อนหน้า

เรามีมุมมองที่ดีขึ้นต่อการลงทุนในพันธบัตรรัฐบาลระยะยาวฝั่ง DM โดยเฉพาะ UST จากสมมติฐานที่การคาดการณ์เงินเฟ้อในประเทศหลักมีแนวโน้มลดลงตามการปรับตัวลงของราคาสินค้าโภคภัณฑ์ รวมถึงแนวโน้มการเร่งขึ้นอัตราดอกเบี้ยของธนาคารกลางเพื่อดึงให้อัตราเงินเฟ้อปรับตัวลงอย่างรวดเร็ว นอกจากนี้ ทางการของประเทศหลักอย่างสหรัฐฯ ยังมีการหารือที่จะใช้มาตรการทางการคลัง เช่น การลดอัตราภาษีการนำเข้าสินค้าบางชนิดจากจีน เข้ามาช่วยลดอัตราเงินเฟ้อในประเทศอีกทางหนึ่ง ทำให้เรามองว่า Bond Yield ระยะยาวของประเทศหลักจะมีแนวโน้มปรับตัวลงตั้งแต่ช่วงไตรมาสที่ 3 ของปี 2022 นี้ ในด้านกลยุทธ์การลงทุนเราจึงเปลี่ยนมุมมองจาก Slightly Underweight การลงทุนในพันธบัตรรัฐบาลที่มี Duration ยาวเป็น Slightly Overweight เพื่อรองรับการปรับตัวลงของ Bond Yield ดังกล่าว โดยแนะนำให้ลงทุนผ่านกองทุน TMBGF ที่เน้นการลงทุนในพันธบัตรรัฐบาลของประเทศหลัก และมี Duration ยาวประมาณ 6.6 ปี

สำหรับตราสารหนี้ประเภท Investment Grade (IG) และ High Yield (HY) ของประเทศหลัก เรามีการปรับมุมมองจาก Slightly Overweight เป็น Neutral เนื่องจากการเคลื่อนไหวของ Credit Spread คาดว่าจะผันผวนมากขึ้นจากอัตราการขยายตัวทางเศรษฐกิจที่ลดลง ทำให้การลงทุนในตราสารประเภทเครดิตอาจไม่ได้รับประโยชน์จากการที่ Bond Yield ของพันธบัตรรัฐบาลปรับตัวลงอย่างเต็มที่ แต่ทั้งนี้ หากท่านรับความเสี่ยงได้และต้องการลงทุนระยะยาว ก็สามารถทยอยลงทุนในกองทุน KT-CSBOND, TMBGINCOME และ TMB-ES-GSBOND ได้ เพราะสุดท้ายแล้วภาวะเศรษฐกิจของประเทศหลักจะกลับมาขยายตัวได้ดีอีกครั้งเมื่อถึงช่วงเวลาที่ธนาคารกลางเริ่มกลับมาลดอัตราดอกเบี้ยนโยบาย

5.) ตลาดตราสารหนี้ฝั่ง EM และไทย

Key Takeaway

- Underweight ตราสารหนี้ EM โดยรวม ปัจจัยลบยังคงอยู่ Fed และธนาคารกลางหลายประเทศใน EM มีแนวโน้มปรับขึ้นอัตราดอกเบี้ยเพื่อรับมือกับเงินเฟ้อ นอกจากนี้ ความเสี่ยงทางด้านเครดิตยังสูงขึ้น จากภาวะเศรษฐกิจฝั่ง EM ที่มีแนวโน้มขยายตัวลดลง

- Neutral ตราสารหนี้ไทย จากที่ BOT มีแนวโน้มกลับมาขึ้นอัตราดอกเบี้ย และอัตราเงินเฟ้อในไทยมีแนวโน้มสูงขึ้น จึงเน้นให้พักเงินในตราสารหนี้ไทยที่มี Duration สั้นมากกว่า

ด้วยสมมติฐานการลงทุนในกลุ่มประเทศตลาดเกิดใหม่ดังที่เรากล่าวในส่วนของมุมมองการลงทุนในตราสารทุนนั้น เรายังคงไม่แนะนำให้ลงทุนในตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่ ด้วยปัจจัยกดดันหลายประการ ได้แก่ เงินเฟ้อที่ยังทรงตัวในระดับสูง แม้มีแนวโน้มชะลอลงในช่วงไตรมาสสุดท้ายของปี แต่ก็สูงพอที่จะทำให้ธนาคารกลางของกลุ่มประเทศตลาดเกิดใหม่หลายประเทศต้องปรับเพิ่มอัตราดอกเบี้ยนโยบายเพื่อรับมือกับเงินเฟ้อที่อยู่ในระดับสูง ขณะที่สภาวะเศรษฐกิจที่แม้จะยังเติบโตอยู่ แต่ก็มีแนวโน้มเติบโตในอัตราที่ชะลอตัวลง อีกทั้งบางประเทศยังเผชิญภาวะเศรษฐกิจที่เปราะบาง ซึ่งจะส่งผลต่อความเสี่ยงทางด้านเครดิตที่เพิ่มสูงขึ้น เช่นเดียวกับการลงทุนในตราสารหนี้จีน ที่ยังเผชิญกับความเสี่ยงที่การเติบโตทางเศรษฐกิจมีความเสี่ยงโน้มเอียงไปด้านต่ำ อีกทั้งภาคอสังหาริมทรัพย์ของจีนยังมีความเปราะบางจากกฎเกณฑ์ของทางการจีนที่เข้มงวดในปีก่อน ทำให้หลายบริษัทในกลุ่มนี้มีความเสี่ยงที่จะผิดนัดชำระหนี้อยู่ นอกจากนี้ การลงทุนในตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่โดยรวมยังถูกกดดันจากการดำเนินนโยบายทางการเงินที่เข้มงวดของ Fed และแนวโน้มการแข็งค่าของค่าเงินดอลลาร์สหรัฐฯ อันนำมาซึ่งเม็ดเงินลงทุนที่ไหลออกจากกลุ่มประเทศตลาดเกิดใหม่ ดังนั้นเราจึงยังคงคำแนะนำ Underweight การลงทุนในสินทรัพย์กลุ่มนี้

สำหรับตราสารหนี้ไทย อาจไม่ใช่สินทรัพย์ที่น่าสนใจมากนัก โดยเรายังมีมุมมอง Neutral ต่อตราสารหนี้ไทย เนื่องจากเราเล็งเห็นถึงความเสี่ยงจากตราสารหนี้ที่จะได้รับผลกระทบจากการปรับขึ้นของอัตราดอกเบี้ยนโยบายทั้งภายใน และภายนอกประเทศ โดยเราชอบตราสารหนี้ที่มี duration สั้น มากกว่า duration ยาว เนื่องจากผลกระทบทางลบจากการที่ดอกเบี้ยปรับตัวเพิ่มขึ้นน้อยกว่า

6.) สินทรัพย์ทางเลือก

Key Takeaway

- Neutral REITs ไทยและสิงคโปร์ มีทั้งปัจจัยบวกและลบผสมผสาน บวกจากการเปิดเศรษฐกิจ และลบจากแนวโน้มการปรับขึ้นอัตราดอกเบี้ยนโยบาย

- Slightly Underweight ทองคำ จากการแข็งค่าของค่าเงินดอลลาร์และอัตราเงินเฟ้อที่มีแนวโน้มลดลง

- Neutral น้ำมันดิบ จาก Demand และ Supply ที่จะมีความสมดุลมากขึ้น พร้อมทั้งการออกมาตรการทางการคลังของประเทศหลักเพื่อชะลอการปรับตัวขึ้นของราคาน้ำมัน

REITs

สำหรับการลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ หรือ REIT ในช่วงครึ่งหลังของปี 2022 นั้น เรามีมุมมองที่เป็นกลาง (Neutral) ต่อการลงทุนในสินทรัพย์กลุ่มนี้ แม้ว่า REIT มีแนวโน้มที่จะได้ประโยชน์จากการเปิดเศรษฐกิจ ที่จะทำให้กิจกรรมทางเศรษฐกิจกลับมาเปิดดำเนินการใกล้เคียงกับภาวะปกติมากขึ้น แต่การลงทุนใน REIT ก็จะถูกกดดันจากการปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางหลายแห่ง รวมถึงที่ประชุม กนง.ของไทย ที่มีแนวโน้มปรับเพิ่มอัตราดอกเบี้ยนโยบายในช่วงครึ่งหลังของปีนี้ ทั้งนี้ ผู้ลงทุนระยะยาวและมีการถือครองการลงทุนใน REITs หรือกองทุนรวมอสังหาริมทรัพย์อยู่แล้ว ยังสามารถถือครองกองทุนดังกล่าวต่อไปได้ จากอัตราผลตอบแทนที่ยังอยู่ในระดับที่น่าสนใจ อีกทั้งเป็นการกระจายการลงทุนจากการลงทุนในตราสารทุนและตราสารหนี้ ในภาวะที่ตลาดการลงทุนมีความผันผวนสูงได้ในอีกทางหนึ่งด้วย

ทองคำ

ในส่วนของทองคำ เราให้คำแนะนำการลงทุนเป็น Slightly Underweight จากการคาดการณ์ที่ว่า การปรับขึ้นอัตราดอกเบี้ยนโยบายที่เข้มงวดของ Fed จะเป็นตัวผลักดันให้ค่าเงินดอลลาร์ แข็งค่าขึ้น และจะเป็นปัจจัยกดดันต่อราคาทองคำ อีกทั้ง ถ้าไปดูสถิติในอดีต ชี้ให้เห็นว่า ในช่วงที่ Fed เร่งปรับขึ้นอัตราดอกเบี้ยนโยบาย มักจะเป็นปัจจัยกดดันต่อราคาทองคำ สำหรับสถานการณ์ความขัดแย้งระหว่างรัสเซียและยูเครน เราเชื่อว่าตลาดรับรู้ประเด็นนี้ไปพอสมควรแล้ว และไม่น่าจะเป็นปัจจัยสนับสนุนให้ราคาทองคำปรับตัวเพิ่มขึ้นได้มาก

น้ำมันดิบ

เรากลับมามีมุมมองที่ Neutral ต่อราคาน้ำมันดิบในช่วงครึ่งหลังของปี ซึ่งเรามองว่า Demand และ Supply ของน้ำมันดิบนั้นจะมีความสมดุลมากขึ้น แม้ว่าความต้องการใช้น้ำมันดิบจะมีแนวโน้มเพิ่มขึ้นจากการเข้าสู่ฤดูการท่องเที่ยวและยาวไปถึงช่วงหน้าหนาวปลายปี แต่ในด้านปริมาณน้ำมันดิบในตลาดโลกก็มีแนวโน้มเพิ่มขึ้นเช่นกัน ทั้งจากการทยอยเพิ่มกำลังการผลิตของ OPEC+ เพื่อชดเชยส่วนของรัสเซียที่หายไป การปล่อยน้ำมันออกมาจากคลังสำรองของสหรัฐฯ เป็นตัน นอกจากนี้ ทางการประเทศหลักยังมีแนวโน้มที่จะออกมาตรการต่างๆ เพื่อชะลอการปรับตัวขึ้นของราคาน้ำมันดิบ เช่น การพักเก็บภาษีน้ำมันของสหรัฐฯ ที่อยู่ระหว่างการนำเสนอต่อสภาคองเกรส ดังนั้น เราจึงมองว่าราคาน้ำมันดิบจะเคลื่อนไหวในกรอบ 110 – 120 USD/Barrel

ทั้งนี้ เราไม่มีการแนะนำให้ลงทุนในสัญญาซื้อขายน้ำมันดิบล่วงหน้า แต่เราแนะนำให้ลงทุนในหุ้นกลุ่มน้ำมันผ่านกองทุน KT-ENERGY ซึ่งเรามองว่ายังมี Upside Gain อยู่ เนื่องจากการที่ราคาน้ำมันวิ่งอยู่ในกรอบ จะทำให้ผู้บริโภคปรับตัวได้และส่งผลให้ความต้องการใช้น้ำมันยังคงอยู่จนนำไปสู่การเพิ่มขึ้นของผลกำไรบริษัท แต่ถ้าราคาน้ำมันเพิ่มขึ้นเร็ว จะทำให้ความต้องการใช้น้ำมันลดลงจนส่งผลกระทบทางลบต่อผลกำไรบริษัทมากกว่า

ทีมกลยุทธ์การลงทุน

มิถุนายน 2022

หากสนใจปรึกษาเพิ่มเติมสามารถติดต่อได้ที่ ttb investment line โทร. 1428 กด # 4 ทุกวันจันทร์ - ศุกร์ ตั้งแต่เวลา 09:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร) หรือเข้ามาปรึกษา และรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา

หมายเหตุ:

- ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน /ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต /ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนรวมที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน /ผู้ลงทุนสามารถรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)